V obvyklé rutině dnešních dní, kterou je pro mnohé pravidelné konfrontování se s trvající realitou vysoké inflace, příchodu ekonomického zpomalení, bezpečnostní situace ve světě a (ne)rozhodnosti naší vlády ohledně zdanění, je potřeba se snažit hledat i zprávy pozitivního charakteru.

Není jich zase tak málo, kde se naše země umišťuje v popředí, nebo svou pozici postupně vylepšuje. Jednou z takových je naše obhájena pozice v aktualizovaném žebříčku spotřeby alkoholu na hlavu, kde s 12,7 litry na osobu za rok obsazujeme přední pozici hned za Lotyšskem a před třetí Francií. Pro mnohé negativní zpráva, pro ekonoma pozitivní z pohledu většího poptávkového stimulu a většího daňového výběru (DPH a spotřební daně).

Dále nám data OECD dokládají, že z pohledu mediánového disponibilního příjmu domácností jsme přeskočili, možná pro mnohé překvapivě, Japonsko a jsme těsně za Izraelem. Ovšem za nejvyspělejšími zeměmi ještě ztrácíme. Vůči našemu hlavnímu ekonomickému vzoru – Německu, je náš disp. Příjem domácností nižší o 30 %.

Za pozitivní také určitě zařadit pozici naší země v žebříčku bezpečnosti, kde jsme opět před Japonském a na osmém místě ve světě.

Nekonečné téma inflace

V naší ekonomice vrcholí meziroční inflace. K meziměsíčnímu zvýšení o 0,8 % došlo u spotřebitelských cen, meziročně pak vzrostly o 18,0 %. K tomuto růstu “nečekaně” přispěly zejména ceny zemního plynu, které se zvýšily o 15,2 %. Meziroční cenový růst táhly položky v oddílu bydlení, zejména pak ceny energií a paliv.

Ceny zboží úhrnem meziročně vzrostly o 20,7 % a ceny služeb o 13,7 %.

Investice na trhu s nemovitostmi v ČR

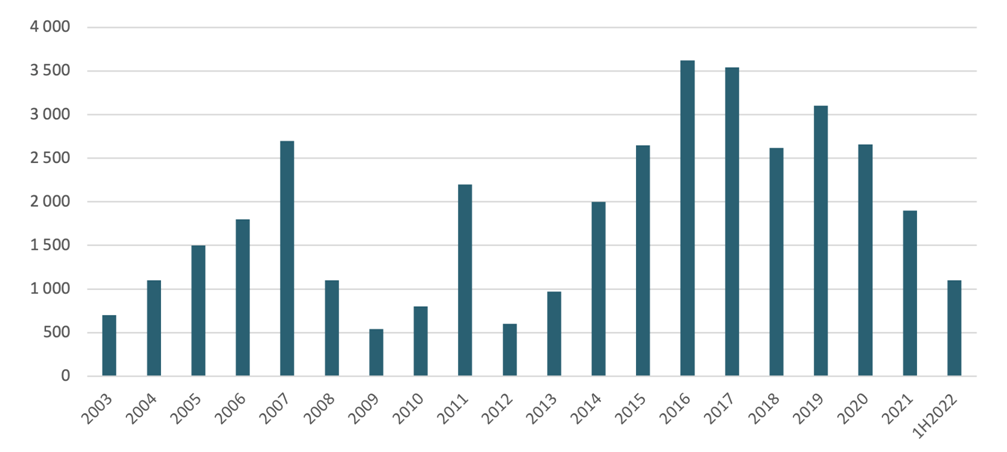

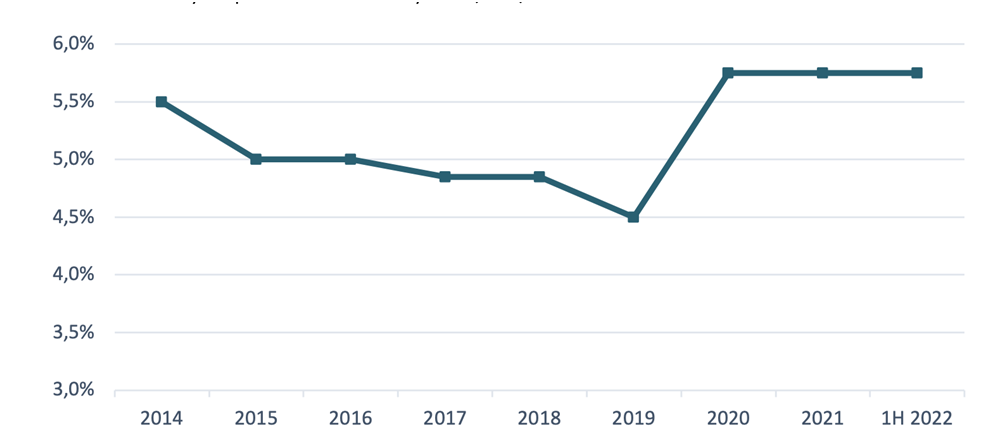

Celkový objem nemovitostních investic na území České republiky v první polovině roku 2022 dosáhl objemu přibližně ve výši 1 200 mil. EUR, jedná se o růst zhruba o 37 % oproti loňskému prvnímu pololetí. Kvůli neustálým změnám cenotvorných parametrů, jako jsou úrokové sazby, inflace, růst nájemného, provozní náklady a náklady na výstavbu, lze v druhém pololetí očekávat zpomalení aktivity nemovitostního trhu.

Investice do komerčních nemovitostí v České republice z poloviny pocházely od tuzemských institucionálních investorů (fondů). Následovaly investice ze Slovenska (20 %), USA (12 %), Německa (9 %), Maďarska (5 %) a Polska (4 %). I nadále lze v následujících letech očekávat výhradní postavení tuzemských investorů, kteří budou pro diversifikaci zaměřeni téže na přeshraniční sousedy (především Polsko a Slovensko).

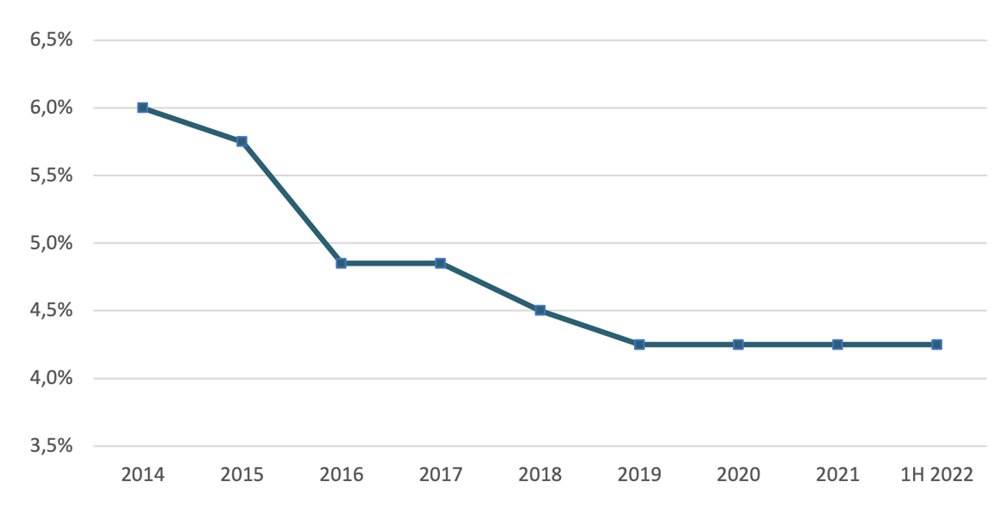

Objemově dominoval sektor kancelářských prostor, který dosáhl téměř poloviny celkových investic. Druhým nejpopulárnějším segmentem byl s 27 % objemu investic z nemovitostního trhu sektor maloobchodních prostor. Oproti předchozímu pololetí, kdy investice do logistických a průmyslových prostor jednoznačně převyšovali všechny ostatní, skončil tento sektor na třetí pozici s přibližným zastoupením 18 % na celkovém objemu.

Průměrná velikost transakce v 1. pololetí 2022 činila přibližně 41 mil. EUR, což je 66 % nárůst oproti druhému pololetí loňského roku. Největší transakce spadala obdobně jako ve 2. pololetí 2021 do segmentu kanceláří. Jednalo se o kancelářskou budovu Bořislavka Centrum na Praze 6 za přibližně 200 mil. EUR. Dalšími významnými transakcemi v kancelářském segmentu byly prodej Coral Office Parku na Praze 5 za cca 9,5 mil. EUR a Charles Square Center nacházející se na Praze 2 za cca 90 mil. EUR. Mezi nejvýznamnější transakce retailu patřily City Park Jihlava za cca 115 mil. EUR a IGY České Budějovice za přibližně 100 mil. EUR, následované prodejem portfolia Tesco za přibližně 60 mil. EUR a Avion Shopping Parku v Brně za cca 40 mil. EUR. Největší průmyslovou a logistickou transakcí bylo portfolio 4 aktiv ve Středočeském kraji za přibližně 115 mil. EUR, následovanou prodejem areálu Loxxes v plzeňském kraji za přibližně 20 mil. EUR. Aktivita investorů a hlad po investicích z průmyslového a logistického sektoru je i nadále velmi výrazná, avšak na trhu není dostatek příležitostí. Největší transakcí trhu s rezidencemi bylo forwardové financování společnosti Hagibor Delta v Praze 10 s téměř 170 jednotkami za cca 50 mil. EUR. Druhou největší transakcí byla rezidenční nemovitost Jánská 445 v Brně s cca 26 jednotkami za téměř 5 mil. EUR.

Český trh kanceláří

Přestože po pandemii covid-19 zůstává práce na dálku součástí firemní kultury, kanceláře zůstávají hlavním místem pro budování vztahů, předávání hodnot a sdílení zkušeností.

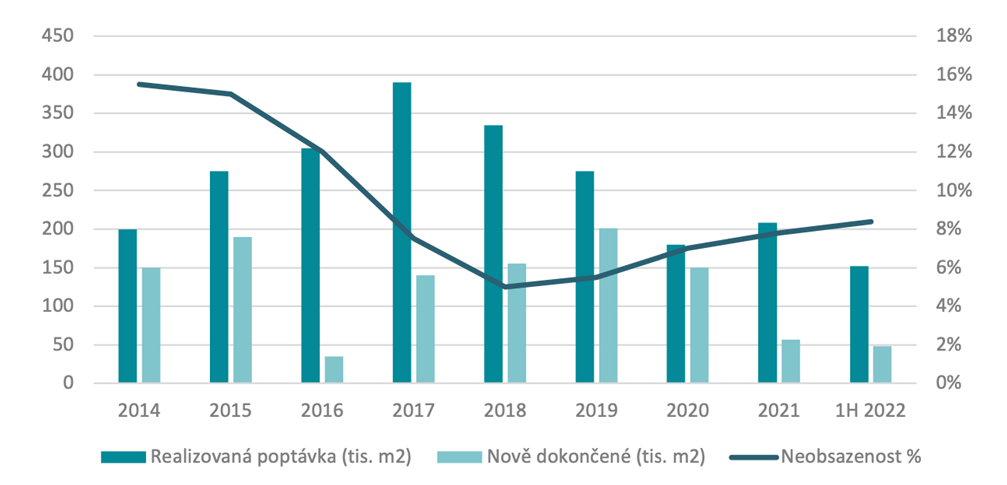

V prvním čtvrtletí se zvýšila plocha pražských moderních kanceláří na 3,75 mil. m2. Neobsazenost vzrostla na 8,4 %, což odpovídá zhruba 315 tis. m2 volných kancelářských prostor. K okamžitému podnájmu bylo na konci prvního čtvrtletí téměř 60 tis. m2 kanceláří, tedy mezičtvrtletně o 24 % méně. Zároveň oproti čtvrtému kvartálu loňského roku vzrostla poptávka po podnájmech o 29 % a meziročně dokonce o 44 %. Na trhu převládala renegociace stávajících prostor, která představovala 43 %, následovaná novými nájemními smlouvami (35 %), předpronájmy (12 %), expanzemi (8 %) a podnájmy (2 %). Nejaktivnější byly společnosti z IT sektoru, které tvořily 27 % následované výrobními společnostmi (13 %). Hlavní nájemné se zvýšilo na 24,00-24,50 EUR/m2/měsíc. Celkový objem rozestavěných prostor činil přibližně 182,6 tis. m2, přičemž předpronajata byla zhruba třetina z nich.

Rostoucí počty převzatých prostor a relativně nízká úroveň nové nabídky v roce 2022 by měly vést k vyrovnávání míry neobsazenosti v průběhu celého roku. V roce 2023 by však mohlo být potenciálně dodáno na trh téměř 166 tis. m2, což by mohlo způsobit krátkodobý nárůst míry neobsazenosti a v roce 2024 cca 81 tis. m2. V budoucnu lze předpokládat tlak na růst úrovně nájemného v nejlepších kategoriích.

Česká maloobchodní síť

Návštěvnost nákupních center se v první polovině roku 2022 nevyrovnala té z první poloviny roku 2019. Lidé navštěvují nákupní centra zhruba o 10 % méně, přičemž je patrný rostoucí mezikvartální trend. Na druhou stranu obraty nákupních center zaznamenaly ve druhém čtvrtletí výrazný nárůst, který totéž období roku 2019 převýšil o 20 %. Celkový obrat za první pololetí roku 2022 je cca 15 % nad úrovní roku 2019. Především kvůli silnému růstu e-commerce v roce 2021 došlo v prvním pololetí k poklesu obratu v této kategorii. Společnost Oxford Economics revidovala svůj roční odhad meziročního růstu letošních maloobchodních výdajů z březnových 3,4 % na současných 1,9 %. V následujícím roce je odhadován meziroční růst maloobchodních výdajů o 4,5 %.

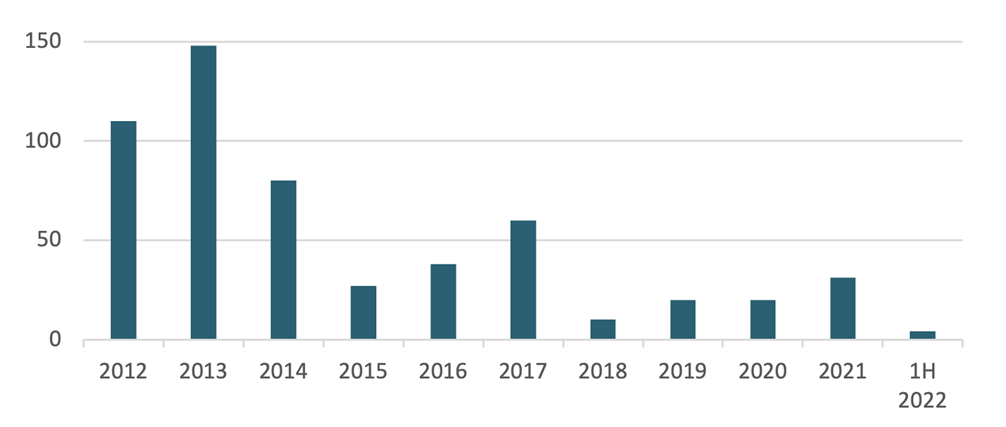

V současné době jsou ve výstavbě dvě nákupní centra a jedna přístavba. Ve výstavbě jsou OC Javor v Novém Jičíně s očekávaným dokončením v letošním roce a Smíchov City na Praze 5 s dokončením v roce následujícím. Co se týče přístavby, je realizována na obchodním centru Atrium Palác Pardubice s očekávaným dokončením ještě v letošním roce. Dále je v současné době v různých fázích plánování přes 200 tis. m2 nových obchodních center v 9 projektech. Některé z nich však již posunuly zahájení výstavby na pozdější datum, především kvůli obavám z rostoucích nákladů na výstavbu. Ve druhém čtvrtletí byl otevřen retailový park My Box Milevsko s plochou 4 tis. m2. Celkem je v ČR 2,46 mil. m2 maloobchodních ploch.

Česká logistika a lehká výroba

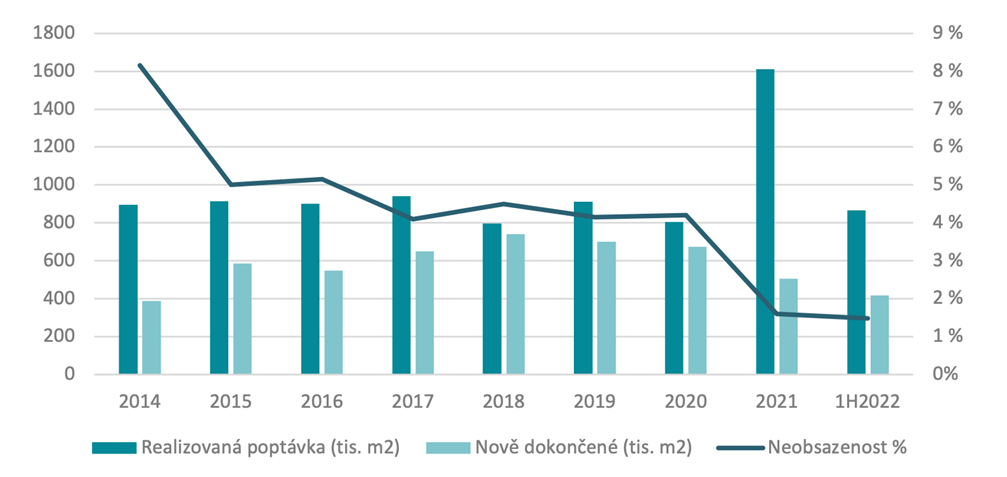

V 1. čtvrtletí dosáhl objem nájmů 344,4 tis. m2 a ve 2. čtvrtletí celkem 519,3 tis. m2, což představuje mezičtvrtletní nárůst o 29 % a poměrně výrazný meziroční nárůst o 33 %. Hodnota 519,3 tis. m2 však byla nafouknuta 1 velkou transakcí o rozloze 233,7 tis. m2. Pokud by došlo k vyloučení této transakce, pak by bylo možné zaznamenat mezičtvrtletní pokles o 29 % a meziroční pokles o 27 % na celkovém objemu. Poptávka byla ve druhém čtvrtletí tažena distribučními společnostmi, na které připadalo 51 % objemu, dále logistickými společnostmi s 30 % a výrobními společnostmi s 18,5 %. Z hlediska objemu byla čistá poptávka ve druhém čtvrtletí nejvyšší, jaká kdy byla na českém průmyslovém trhu zaznamenána, což způsobila dříve uvedená nadstandardní transakce z odvětví distribuce.

Na konci prvního pololetí dosáhl objem rozestavěných ploch rekordní výše téměř 1,3 mil. m2, což představuje meziroční 93 % nárůst. Přibližně 19 % této plochy se nachází v olomouckém kraji, následuje moravskoslezský kraj s 15 % a jihomoravský kraj s 13 %. V průběhu druhého čtvrtletí byly zahájeny developerské práce na celkem 200,9 tis. m2 průmyslových ploch. Celkem je v ČR cca 10,14 mil. m2 industriálních a logistických ploch. V roce 2022 lze očekávat, že nabídka přesáhne 1,3 mil. m2, což by bylo více než jakýkoli předchozí roční objem nově dodaných průmyslových a logistických ploch, který byl zaznamenán. Meziročně o 0,53 procentních bodů klesla neobsazenost logistických a průmyslových prostor na 1,48 %.

Další články ze seriálu FINANCE:

- SRPEN 2022: Nárůst akcií a pokles stavebního materiálu?

- ZÁŘÍ 2022: Léto skončilo, zpátky do reality

- ŘÍJEN 2022: Úroky stojí a trh odepisuje

Autor článku: Ing. Jakub Lukšík

ROYAL VISION s.r.o. (člen skupiny DRFG)

kancelář: Janáčkova 1020/7, 702 00 Ostrava

mobil: +420 774 431 860

email: jakub.luksik@royalvision.cz